サックスを演奏してお金をもらう時に「請求書を送ってください」と言われたのですが、書き方が分からず困っています。

☑ サックスを含めて「演奏家」に支払われる対価は、税務上の「報酬」と呼ばれる範囲の取り扱いとなります。

参考 国税庁web → 源泉徴収が必要な報酬・料金等とは

僕も、初めて請求書を送らなきゃいけなかった時に、どうしていいかアタフタしたのを思い出しました 😄さて、Kさんはどこにも所属していない「個人」だとして話をすすめます。

☑演奏をすることでギャランティーが発生した場合に、通常、そのギャランティーを受け取るためには請求書発行の手続きが必須となります。

請求書の書式には、色々なものがありますが、請求書たる基本事項さえおさえていれば、どんなひな形でも大丈夫です。

たとえば、ネットで「請求書 ひな形」と検索してみると沢山出てくると思います。

それをプリントアウトして、必要事項を記入・捺印・郵送してもOKですよ。

注意してほしいのは、発行した請求書の控えを残しておく必要があります。

プリントアウトして使う場合は完成した請求書をコピーして控えとして保管します。

パソコン内にPDF等にして「電子保管」でも大丈夫ですが、紙媒体で残すほうが安心ではあります。

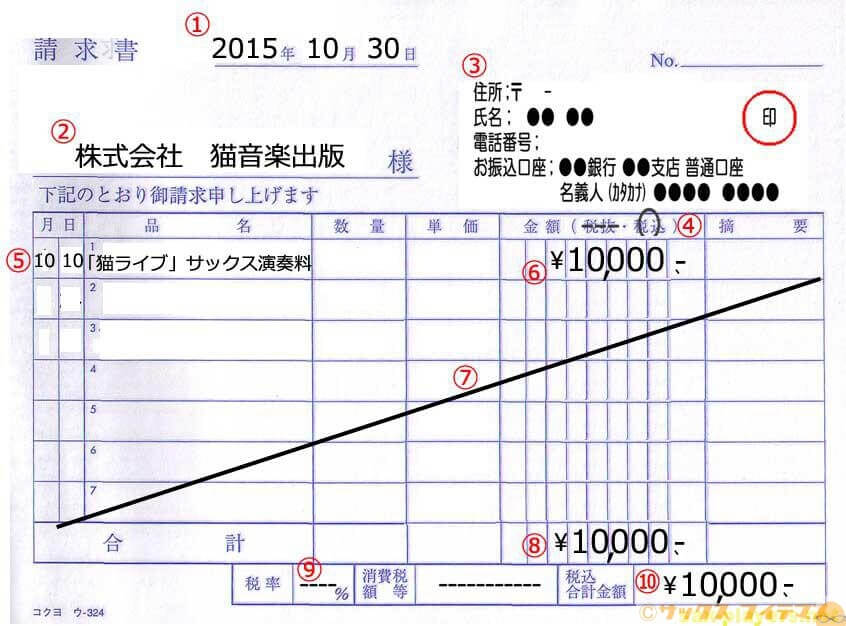

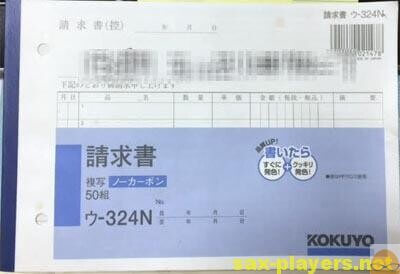

ですから、発行枚数がすくないうちは、文房具屋に売っている手書きの複写式が便利かもしれません。

これだとカーボンコピーで控えも同時に作成されます。

個人的には、コクヨ の ウ-324N が使いやすくていいと思います。

※似たようなデザインで「合計請求書」というのがありますが、用途が違うので間違えないでくださいね。

![]()

さて、今回、このコクヨのウ-324Nを使って、記入例を紹介しまみますね。

☑以下の仮定で話を進めます。

◆Kさん自身は個人として請求する (法人ではない)

◆10/10 に 「猫ライブ」でサックスを演奏した

◆ギャランティー金額は、10,000円で仕事を受けた。(税込み)

◆請求書を書いている日は 15年10月30日

◆請求先は 「株式会社 猫音楽出版」 (法人)![]()

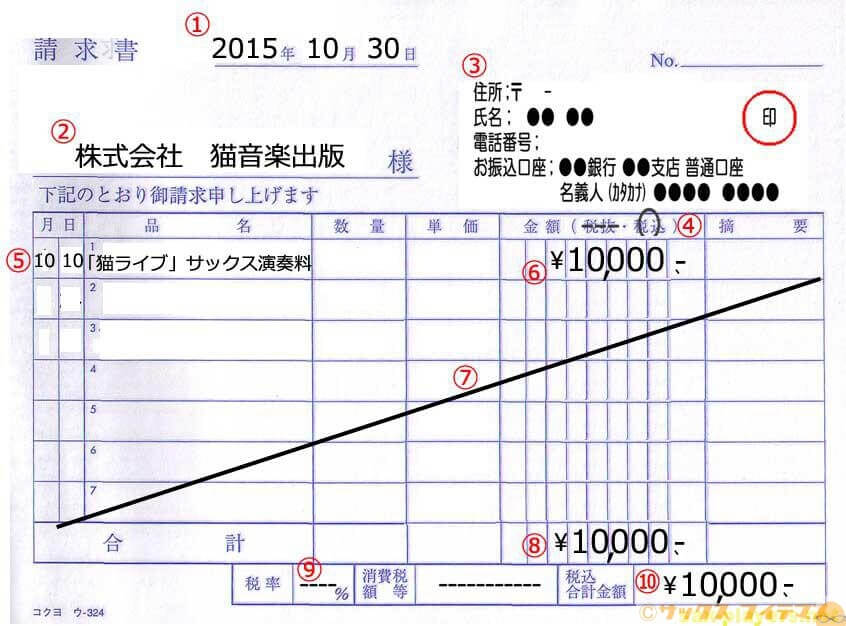

上の条件で請求書を発行すると、こんな感じになります。

① 請求書を発行している日付

② 請求先名義

③ あなたの住所・氏名・印鑑※・電話番号・ギャラを振り込んでもらう口座情報

※捺印は法的に必須では無いんですけど、商慣習上、捺印してないと書き直しを要求される場合も有るので、捺印しといたほうが無難です。

④ 今回は税込みでの記入なので「税込み」に○

⑤ 実際に仕事をした日付 と 仕事内容

尚、数量・単価 項目は未記入でも大丈夫でしょう。

⑥ 金額

※金額書くときには必ず先頭には「¥」マーク書いて。¥10000 と書かずにカンマを入れて ¥10,000 と書き、最後に 「、–」 ← チョンチョンとか言いますけど、金額改ざん加筆防止策です。

⑦ 使わない欄は斜め打ち消し線

⑧ 請求金額の合計

⑨ 今回の例では税込みなので、未記入にするか、打ち消し線

※フリーランスの場合でも消費税をのせる事は可能ですが、消費税をのせる場合は、受注時点で消費税をのせる旨を発注側に伝えておく事で無用なトラブルを避けることが出来ます。

⑩ 税込み金額欄 こちらも今回は税込みなので、⑧と同額

☑書き間違えたら、最初から新しく書き直し!! 丁寧に慎重に!!

尚、請求書の右上にある №______ は、未記入でも大丈夫ですし、自身が管理しやすい方法で、任意の番号付けで大丈夫です。以後も番号を連番で書く必要もないです。

これを、猫音楽出版の担当者宛に封書で送ります。封筒表には「請求書在中」と赤文字で書くことが多いです。あとは、100均にも「請求書在中」のはんこは売ってますよ。

☑請求書を送った場合に、後日マイナンバーを先方に伝える必要がでてきます。

【ただし、マイナンバーは請求書自体に記入の必要はないです。】

後日先方のマイナンバー管理担当部署から「提供方法」の連絡が有るでしょうから、その指示に従って提出してください。

☑実際に、Kさんの口座にお金が振り込まれるのは、通常1~2か月後の月末に振り込まれます。

会社によって請求書締め日と振り込み実行日が違うので(支払いサイトといいますが)、これは取り引きする際に先方に確認する必要があります。

※ちなみに、制作系の会社で多い支払いサイトは末締めの翌々月末払いですかね。

例) 10月末〆で請求書を発行して、振り込みが実行されるのが12月末

場合によっては、3ヶ月後末・4ヶ月後末払いということもあります。

尚、取引先の資本金規模によっては「下請け代金支払い遅延等防止法」の範疇となりますので、その際には遅くとも請求書〆日後60日以内に支払われます。

[ ここは別に読まなくても大丈夫です ]

なぜ、入金までのタイムラグ(支払いサイト)が設定されているかというと、すごく簡単に仕事の流れを図にすると

発注元A社は広告代理店とします。A社が”ある企業”からCMの制作を受注したとします。

※まあ、その場合はA社も、”ある企業”の下請け扱いになりますけどね、まぁ細かいことは抜きにして。

A社は、CM制作にあたり企画をたて、タレントの手配・映像制作会社・デザイン会社・音楽制作会社・・・・等など、CM制作に必要な専門分野の会社にそれぞれ発注します。

B社は、そのなかの音楽制作会社として、A社より発注をうけたとします。

B社はCM用音楽制作にあたり、あなたに演奏録音を発注します。

それぞれが、役務を完了すると、請求書を発行します。

あなたはB社宛に。B社はA社あてに。A社は”ある企業”宛に。

入金順は簡単に考えて、 ある企業 → A社 → B社 → あなた となります。

ここで、B社に焦点をあててみると、B社はこの仕事に関して、あなた以外の沢山の人にも発注をかけているはずです。

A社からB社への入金が完了していない時点で、あなたと、あなた以外沢山の人への支払いを実行すると、最悪資金ショートのリスクが出てきます。

ですから、B社はA社からの入金目途の後に、あなたやあなた以外の人への支払日を設定するんです。

A社が”ある企業”に「CMできましたーー」って納品・請求するまでに、企画段階から半年とか、もっとかかる場合もざらです。

そうなると「川下側」のB社やあなたに入金されるのが、恐ろしく遅れますよね・・。

そこで、さっき触れた「下請け代金支払い遅延等防止法」などで下請けを保護する法律があります。

☑もう一点、重要なことは 実際に振り込まれる金額です。

10,000円の請求をしたからといって、10,000円がマルマル振り込まれる訳ではないです。

請求合計額から 源泉所得税(源泉徴収) と 振込手数料 が差し引かれます。

![]()

現在の「報酬」にかかる源泉所得税率は

■100万円以下の金額には 10.21%分

■100万円超 は 100万円を超えた金額分に対しては ×20.42%分

100万円までの税率分として 102,100円となります。

→ たとえば120万円を請求した場合は、100万円を超えた20万円には20.42%の税率で40,840円、100万円までの分は 10.21% の102,100円が源泉徴収金額となり、40,840 + 102,100 = 142,940円が源泉徴収されます。![]()

今回の例では

請求金額は10,000円ですから、10,000×10.21% で、1,021円が源泉徴収されます。

この時点で 支払われる金額は 10,000 - 1,021 = 8,979円 となります。

更に、先方が貴方に振り込む際に振込手数料 432円かかるとしたら、

8,989 – 432 = 8,547円 が振り込まれることになります。

(振込手数料の扱いは、会社によっても違いますが、ほとんどの場合は「あなたもち」になります。)

☑ 請求合計金額 - 源泉徴収控除額 - 振込手数料 = 実際に振り込まれる金額

10,000円請求して、8,547円しか振り込まれないのは、なんか、すごい目減りしている感あるとおもいますけど、源泉徴収された金額分は、支払った会社が税務署に納付してくれています。

年が明けて1月中旬に「支払い調書」というのが、請求先の会社(例では 猫音楽出版)から送付されてきて、それには、あなたへの前年支払合計額と源泉徴収額が記入されていますので、それを使って確定申告(還付申告)します。

※支払い調書は企業側には送付義務はないので、送ってこない会社も有ります。また、確定申告時の添付書類として、支払い調書の添付は既定されていないので、べつに添付しなくてもいいですけど、有るなら添付した方が税務署とのやりとりはスムーズです。

年商にもよりますが、源泉徴収された 1,021円 は、確定申告(還付申告)で戻ってくる可能性が大きいので、確定申告についても本などで勉強してみてくださいね。![]()